finanzas

¿Cuáles son los tipos de activos de renta fija?

¿Quieres empezar a invertir y no sabes dónde? ¡Así que nada mejor que saberlo todo sobre los activos de renta fija y empezar por ellos!

Anuncios

Activos de Renta Fija

Cuando empiezas a explorar el mercado financiero necesitas aprender muchos términos nuevos, como: activos de renta fija, activos de renta variable, CDB, CDI, LCA, LCI, acciones, FII. En fin, son un montón de letras que acaban convirtiéndose en un lío en nuestra cabeza.

Por eso, no hay nada mejor que contar con un poco de ayuda para entender cada uno de estos términos. Además, al iniciar tu andadura en el mundo de las inversiones, es muy importante que conozcas el vocabulario financiero.

Para que sea más fácil de entender, hoy te mostramos qué son los activos de renta fija y cuáles son los tipos más habituales. Pero, si quieres saber más sobre la diferencia entre renta fija y renta variable, nuestra sugerencia es que hagas clic en el siguiente enlace:

Serás redirigido a otro sitio

¿Cuáles son los tipos de activos de renta fija?

En definitiva, un activo de renta fija tiene una rentabilidad que ya se conoce en el momento en que se realiza la inversión. Por ello, se convierte en una opción segura para aquellas personas con un perfil más conservador.

Actualmente, para invertir en este tipo de activos es necesario tener una cuenta en una casa de bolsa o consultar si tu banco ofrece este servicio.

Algunos bancos, como Banco do Brasil, Santander, Itaú, Bradesco y Nubank, ya tienen inversiones en esta modalidad.

Además, existen varias opciones de inversión en renta fija, vea algunos ejemplos:

- Cuenta de ahorros

- Valores Públicos

- CDB (Certificado de Depósito Bancario)

- LCI (Carta de Crédito Inmobiliario)

- LCA (Carta de Crédito Agronegocios)

- obligaciones

- Fondos de renta fija

Estos son sólo los tipos más comunes, pero cuando ingresas al mundo financiero te encontrarás con varios otros.

Por eso, antes de comenzar, cabe mencionar que puedes invertir en más de un tipo de activo al mismo tiempo. De hecho, esto es lo que más recomiendan los expertos en educación financiera.

Invierte tu dinero en renta fija

La renta fija es el tipo de activo financiero preferido por los brasileños. Esto se debe a que es más seguro y la rentabilidad está garantizada durante toda la inversión.

Al ser un tipo de inversión segura y estable, suele recomendarse para quienes están empezando a invertir.

Además, puede utilizar estas aplicaciones para crear un fondo de emergencia y comenzar a planificar su jubilación.

Si tienes un perfil más conservador, lo ideal es invertir en esta modalidad. Pero hay que tener en cuenta que incluso las personas con un perfil más atrevido tienden a mantener activos en renta fija.

Así que no temas hacer que tu dinero empiece a trabajar para ti.

Desde R$30 puedes comprar tus primeros bonos gubernamentales en un corredor como Rico, por ejemplo.

¿Qué son los activos financieros?

Hablamos todo el tiempo de activos de renta fija, pero ¿sabes qué son los activos financieros?

Explicaremos este concepto y, con ello, será más fácil entender el mundo de las finanzas y las inversiones.

En definitiva, los activos financieros son bienes o derechos que pueden tener las empresas o personas y que generan algún tipo de ingreso.

En otras palabras, los activos financieros suelen ser intangibles y no existen en forma física.

Solo para crear un contrapunto, lo opuesto a los activos financieros son los pasivos financieros, tales como: casas, terrenos, departamentos, etc.

En otras palabras, un activo financiero te dará valor recurrente, algo que no ocurre con una casa, que no hace que tu dinero regrese.

Por tanto, existen muchos activos financieros:

- Acciones: parte del capital de una empresa;

- Bonos Públicos: emitidos por el gobierno para obtener capital;

- Fondos inmobiliarios: parte del capital de un fondo que posee varios inmuebles. Inviertes en capital y no directamente en una propiedad.

- CDB: donde prestas dinero a los bancos.

Como puedes ver arriba, algunos de los activos financieros más conocidos son los de renta fija, y de eso te vamos a hablar ahora:

¿Qué es la renta fija?

La renta fija es una forma de invertir tu dinero de forma segura y estable. 'Se llama fijo porque cuando compras tu activo, ya tienes una idea de cuánto rendirá al vencimiento.

En otras palabras, podrás hacerte una idea de cuánto beneficio obtendrás con cada inversión que realices en este ámbito.

Como ya hemos mencionado, es la modalidad preferida de los brasileños. Al fin y al cabo, presenta pocos riesgos y la mayoría de las inversiones están protegidas por el Fondo de Garantía de Crédito (FGC).

Seguramente conoces a alguien que tiene una cuenta de ahorro y ahorra dinero todos los meses. Este es el tipo de aplicación más común y estable.

Sin embargo, los ahorros, a pesar de ser muy seguros, suelen rendir muy poco y no tienen muchas ventajas a largo plazo.

Por ello, nuestra sugerencia es que busques algún otro tipo de activo de renta fija para invertir. Seguramente serán estables y seguros como los ahorros. Sin embargo, harán que su dinero rinda más, lo cual es genial.

Vea algunas opciones:

¿Cuáles son los tipos de activos de renta fija?

De forma general, los activos de renta fija se dividen en tres tipos de rentabilidad. Es decir, podrás recibir intereses sobre tus inversiones de tres formas diferentes, las cuales son:

- Prefijado: cuando ya conoces todas las condiciones de tu solicitud al momento de adquirir el papel. En otras palabras, se conoce la tasa de rendimiento y usted sabe cuánto ganará cuando el título venza.

- Postfijo: la rentabilidad de su activo estará vinculada a un índice económico como el CDI, la Tasa Selic o el IPCA (que mide la inflación) y está sujeta a variaciones en el tiempo.

- Híbrido: es una mezcla de los otros dos. De esta forma, una parte de la rentabilidad es fija y otra varía según un indicador.

Además, existen varios tipos de activos de renta fija y, generalmente, cada uno de ellos está disponible en las tres formas que comentamos anteriormente.

Como ya hemos dicho, el ahorro también es una inversión. Sin embargo, como rinde muy poco, nuestra recomendación es que busques opciones más rentables.

Para ponértelo más fácil, consulta los principales activos de renta fija:

Certificado de depósito bancario (CDB)

En definitiva, el CDB, o Certificado de Depósito Bancario, es un tipo de aplicación en la que prestas dinero a bancos o entidades financieras con un tipo de interés que ya conoces.

Con este dinero pueden, a su vez, prestar dinero a otras personas a través de préstamos, financiación, entre otros servicios.

En otras palabras, en el BDC se compra un título de deuda emitido por el banco y se recibe una remuneración por ello.

De esta manera, usted gana prestando su dinero a la compañía financiera y ellos ganan prestándolo a otras personas.

Además, cuando prestas tu dinero al banco, es como si hubieras dado vuelta a una llave financiera en tu vida. A partir de ahora, dejarás de pagar intereses por los servicios bancarios y empezarás a recibir intereses compuestos del banco, ¡lo cual es genial!

Además, este tipo de inversión siempre tiene una fecha de vencimiento, es decir, un plazo concreto para que el banco te pague el préstamo y un importe mínimo de inversión.

Vale recordar que este tipo de bienes no están exentos del Impuesto a la Renta. Pagas una tasa porcentual según la duración de la inversión. Cuanto mayor sea el tiempo, menor será la tasa impositiva adeudada.

LCI y LCA

Tanto la Carta de Crédito Inmobiliario (LCI) como la Carta de Crédito Agronegocio (LCA) son títulos de deuda emitidos por bancos.

Mientras el primero está destinado a financiar el sector inmobiliario, el segundo financia al sector agroindustrial.

En otras palabras, las instituciones que emiten la deuda utilizan este dinero para financiar préstamos inmobiliarios y agroindustriales a otras personas.

Ambas opciones son muy similares y, a diferencia del CDB, están exentas del Impuesto a la Renta.

Para invertir en LCA y LCI, debe comprobar si su banco o corredor ofrece esta opción.

Además, recuerda que este activo suele tener un valor mínimo para empezar a invertir y una fecha de reembolso del dinero.

Es importante que siempre respetes esta fecha de vencimiento porque, si solicitas anticipadamente el dinero que tomaste prestado, corres el riesgo de tener una baja rentabilidad.

Valores Públicos

En este caso, usted presta dinero al gobierno comprando bonos gubernamentales.

Por extraño que parezca, los Bonos del Estado son los activos de renta fija más seguros que existen y algunos expertos los consideran activos libres de riesgo. Lo que significa que no hay posibilidad de que no le devuelvan el dinero.

En resumen, el gobierno emite estos títulos de deuda para recaudar fondos y apoyar al sector público, las obras y otras actividades.

Puede invertir en varios tipos de bonos del Tesoro Nacional, incluidos:

- Tesorería Selic: ideal para constituir tu reserva de emergencia, ya que tiene liquidez diaria y puedes retirar el dinero cuando lo necesites. Las posibilidades de perder dinero son remotas.

- Tesorería prefijada: para aquellos que no necesitarán el dinero pronto y quieren saber exactamente cuánto rendirá la inversión que realizaron.

- Tesoro IPCA +: vinculado a la inflación. Su dinero siempre rendirá más que la inflación, pero es importante conservar el activo hasta su fecha de vencimiento para garantizar la rentabilidad.

Cómo funciona la renta fija

En general, al invertir en activos de renta fija prestarás dinero a la institución financiera que emite los títulos de deuda.

Es decir, trabajas ayudando a financiar proyectos para bancos u otras empresas. Pero, a diferencia de lo que ocurre en la renta variable, no te conviertes en socio de este activo.

Como regla general, se establece una relación de intercambio entre usted y el banco que emite el activo.

Mientras financias los proyectos, los bancos prestan ese dinero a otras personas para que puedan completar sus objetivos.

En ese momento, obtienes intereses sobre ello. Además, conviene recordar que esta tasa de rentabilidad ya se conoce en el momento en que se adquiere el activo.

Cómo invertir en renta fija

Para invertir en activos de renta fija, puedes buscar en tu banco si ofrece el servicio.

Sin embargo, nuestra sugerencia es que abra una cuenta con un corredor de bolsa.

Esto se debe a que su banco sólo ofrecerá sus propias opciones de inversión. Mientras que los corredores tienen opciones y varios bancos al mismo tiempo.

De esta forma podrás elegir los activos que más te convengan y no necesitarás tener una cuenta en el banco que elijas para invertir.

Otra cosa: antes de empezar a invertir, compruebe si la correduría cobra una comisión de corretaje.

Hoy en día ya puedes encontrar varios brokers que han reducido sus tarifas y no necesitas pagar nada para emitir los valores y empezar a invertir.

Por tanto, para invertir en renta fija, accede a la web o app de tu broker, transfiere un poco de dinero y empieza a invertir.

Con alrededor de R$30 ya puedes comprar bonos del gobierno, que se considera la inversión más estable y segura.

Además, si aún no puedes organizarte para ganar el dinero que te sobra a final de mes o necesitas ayuda para invertir, ¿qué tal si haces un curso online gratuito que te enseñe todo esto?

Entonces, continúa leyendo y conoce el curso Serasa Experian Financial Track:

Sobre el autor / Fernanda Weber

Revisado por / Júnior Aguiar

Editor(a) senior

Tendencias

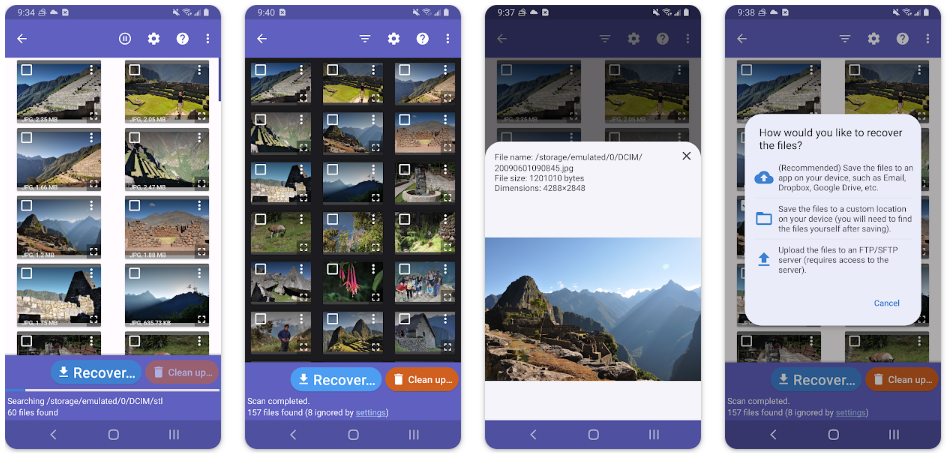

Diskdigger: cómo recuperar fotos borradas del celular con la aplicación

¡Recupera fotos perdidas con facilidad! Descarga DiskDigger y recupera tus recuerdos en minutos. Nunca más te pierdas una imagen importante.

Continúe Leyendo

Cómo solicitar la tarjeta de Acceso

La tarjeta Access es prepaga, por lo que puede ayudarte a controlar tus gastos. ¿Quiere saber más? Entonces, lea esta publicación y vea cómo solicitarla.

Continúe LeyendoTambién te puede interesar

10 beneficios de la tarjeta de crédito Inter

¿Ya conoces el Banco Inter? Pues aquí te presentamos los beneficios de la tarjeta de crédito Inter. ¡Haga clic aquí para mantenerse informado!

Continúe Leyendo

Descubre cinco películas tristes en Netflix para empezar el año con el alma limpia

¡Mira nuestras sugerencias de películas tristes en Netflix que te harán sentir fuerte a principios de 2022!

Continúe Leyendo

Descubra cómo acumular millas con su tarjeta de crédito

Descubre cómo acumular millas con la tarjeta y ahorrar en billetes de avión, alojamiento en tus viajes y mucho más. ¡Verificar!

Continúe Leyendo