finanzas

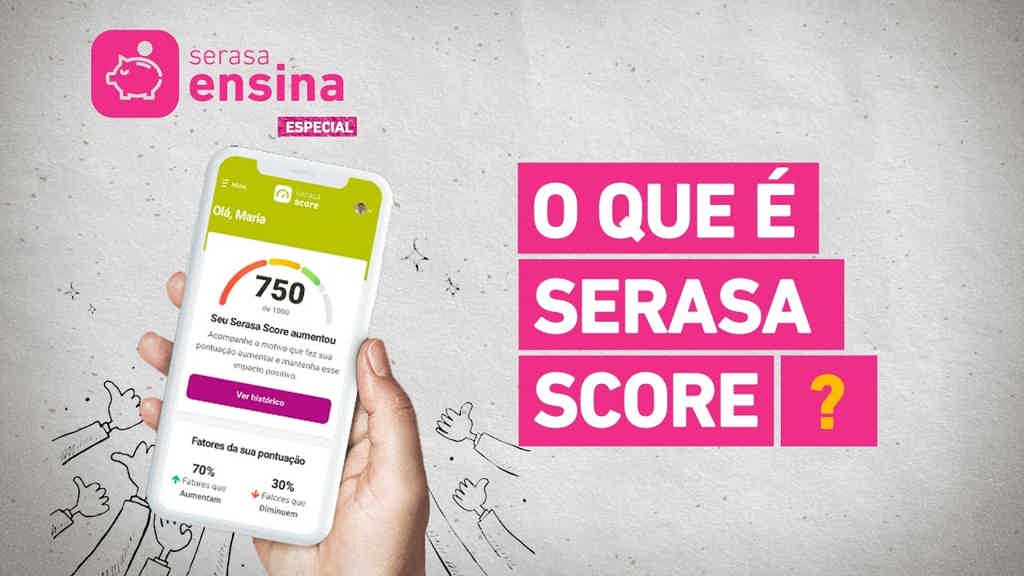

Comprenda cómo funciona Serasa Score

¿Quieres tener una tarjeta de crédito? ¿O solicitar un préstamo en línea? Para hacer esto, necesita tener un buen puntaje crediticio. Pero primero debes entender cómo funciona Serasa Score. ¡Vamos allá!

Anuncios

Puntuación de Serasa

Si quieres tener una tarjeta de crédito. O, si solicita un préstamo en línea, se someterá a un análisis crediticio. Por lo tanto, la empresa evaluará su Score Serasa.

Por tanto, esta es una puntuación que recibes según tu comportamiento como consumidor. Así como tu historial de pagos.

Luego, la empresa puede analizar tu perfil crediticio y qué riesgo de incumplimiento presentas. En otras palabras, la probabilidad de que pague o no sus facturas a tiempo en los próximos 12 meses.

Por lo tanto, cuanto mayor sea tu puntuación, más acceso podrás tener a acreditar productos en el mercado. Al fin y al cabo, los bancos, tiendas y otras instituciones financieras consultan su puntuación antes de decidir concederle un crédito.

De hecho, esta puntuación está vinculada a su CPF. Además, varía entre 0 y 1.000 puntos.

Como mencionamos, se tiene en cuenta su historial negativo, así como su historial de pagos. Así como actualizar su registro y relaciones con otras empresas.

Es decir, si ya cuentas con una financiación o un préstamo. O si ya tienes una tarjeta de crédito y cómo son tus pagos. ¿Pagas a tiempo? ¿Llegas tarde a menudo? Todas estas preguntas tienen un impacto en su puntuación.

Pero, ¿cómo funciona realmente? Esto es lo que presentaremos en el texto siguiente. ¡Sigue leyendo!

Serás redirigido a otro sitio

¿Qué es la puntuación Serasa?

Como comentábamos, este puntaje tiene una gran influencia en la concesión del crédito. Después de todo, indica su credibilidad como pagador. Por tanto, esta puntuación funciona como un índice de confianza. Es decir, si los bancos y las entidades financieras pueden confiar en ti y concederte un préstamo, por ejemplo.

Por tanto, cuanto más cerca de los 1.000 puntos tengas, mejor. Pero, ¿cómo comprobar tu puntuación? Básicamente, debes ingresar el Sitio web de Serasa. Entonces, puedes consultar tu CPF de forma gratuita.

Para hacer esto, debe ingresar el número en el campo provisto. Luego, deberás ingresar tu contraseña. ¡Pero no te preocupes! Si aún no tienes un registro, puedes hacerlo de inmediato. ¡Entonces ahora podrás ver tu puntuación Serasa! Bastante simple, ¿verdad?

Por lo tanto, esta puntuación es muy importante a la hora de decidir si tendrás acceso a una tarjeta o a un préstamo online. En otras palabras, es un índice de cómo te comportas en el mercado. Del mismo modo que se refiere a las empresas.

Luego, los bancos y las fintechs analizan su puntaje, así como otros datos sobre usted, antes de otorgarle crédito. Como mencionamos, no solo te someterás a un análisis crediticio, sino también a un análisis de riesgo.

Pero, si tienes un puntaje bajo, ¿eso significa que no podrás obtener una tarjeta ni solicitar un préstamo? ¡No necesariamente! De hecho, existen varias opciones para aquellos con una puntuación baja.

Esta puntuación no es una forma de castigarte, sino de encontrar la mejor solución financiera que se ajuste a tu presupuesto. Además, te ayuda a evitar entrar en la zona de sobreendeudamiento, brindándote un crédito mayor a tu capacidad financiera.

Sin embargo, ¿qué constituye realmente este puntaje crediticio? Esto es lo que descubriremos a continuación. ¡Vamos allá!

¿Qué constituye la Puntuación Serasa?

Como mencionamos, la puntuación se basa en información sobre su comportamiento e historial de pagos. Por lo tanto, es esencial para el análisis de crédito y riesgo.

Además, la puntuación varía entre 0 y 1.000 puntos. Así, esta puntuación se registra en base a un modelo estadístico que evalúa perfiles similares al tuyo. ¡Pero no te preocupes por estos temas complejos!

Entonces, lo que necesitas saber es que la puntuación tiene en cuenta la siguiente información:

- Datos de registro;

- Historia negativa;

- Relación con bancos, tiendas y otras instituciones financieras;

- Historial de pagos;

- Consultas realizadas por otros clientes de Serasa.

Además, es importante resaltar que el puntaje de Serasa es dinámico. Es decir, el cálculo se realiza en el momento de la consulta. Teniendo así en cuenta la información en tiempo real que se encuentra disponible en la base de datos.

Si tienes un puntaje bajo, algunas alternativas para aumentarlo son pagar tus facturas a tiempo y mantener actualizados tus datos de registro. Como limpiar tu nombre.

¿Por qué es importante la puntuación?

En primer lugar, volvemos a resaltar lo importante que es una puntuación alta. Después de todo, le ayudará a tener más acceso al crédito.

Sin embargo, Serasa no tiene ningún poder de decisión en esta concesión. En otras palabras, depende completamente del criterio del banco o institución financiera donde solicitaste el crédito.

Pero, por supuesto, Serasa contribuye a esta decisión. Proporciona su puntuación a las empresas. Además, una excelente manera de aumentar su puntuación es registrándose en Registro Positivo.

Básicamente, este registro reúne todo su historial crediticio. En otras palabras, no sólo las facturas que no pagó a tiempo o que no pagó. Por lo tanto, al mantener activo tu Registro Positivo, mostrarás tu historial en operaciones y solicitudes, tales como: tarjetas de crédito, financiamientos, préstamos y otras cuentas.

Por tanto, este registro ayuda a las empresas a evaluar individualmente su CPF. Por lo tanto, al tener un registro activo, brindas información aún más precisa sobre tu historial crediticio.

Como mencionamos, la puntuación de Serasa es dinámica. En otras palabras, se calcula en el momento. Por lo tanto, algunos de los datos que pueden cambiar tu puntuación son:

- Actualización del código postal de su domicilio:

- Presencia o ausencia de deudas a su nombre, ya sean vencidas o negativas;

- Entrada o salida de una empresa;

- Presencia o ausencia de consultas a Serasa por parte de otras empresas.

¿Y cómo comprobar tu puntuación? Descubre el paso a paso a continuación.

¿Cómo consultar tu puntuación en Serasa?

En primer lugar, debe acceder al sitio web. puntaje. A continuación, deberás rellenar tus datos de registro. Cuanto más completo y asertivo, mejor. Entonces tu puntuación aparecerá automáticamente en la pantalla.

Además, también puedes consultar la puntuación media de las personas de tu misma región (CEP) y de tu grupo de edad.

En otras palabras, no sólo puede conocer su puntuación, sino que también puede comprender “dónde” se encuentra entre sus pares. De hecho, esto le facilita gestionar su vida financiera con equilibrio.

Después de todo, el sitio web de puntuación proporciona información y consejos sobre cómo aumentar su puntuación. Además, a través de la plataforma podrás seguir la evolución de tu puntuación y seguir su evolución.

Además, también puedes contratar el Serasa Antifraude. Así, con este servicio podrás controlar tu CPF las 24 horas del día. Así como ser notificado en caso de cambio o consulta. De hecho, existen algunos planes diferentes y puedes elegir el que se ajuste a tu presupuesto.

¿Pero qué significa exactamente tener una puntuación alta? ¡Sigue leyendo y descúbrelo!

¿Qué significa tener un puntaje crediticio alto?

En primer lugar, cuanto mayor sea tu puntuación, mejor. En otras palabras, si su puntaje es alto, significa que tiene más posibilidades de pagar sus facturas a tiempo durante los próximos 12 meses. De hecho, esto es muy importante para la concesión de crédito por parte de bancos, fintechs e instituciones financieras.

Como mencionamos, la puntuación es un índice de confianza. Ayudando así a las empresas a medir su capacidad para cumplir con sus compromisos financieros.

Además, todas las economías más grandes del mundo utilizan un modelo estadístico para realizar análisis de riesgo de los perfiles de los consumidores. Así que no es nada fuera de lo común. Por lo tanto, necesita conocer su puntuación y comprender cómo mejorarla si es necesario.

Pero ¿cómo funciona la puntuación? Básicamente, como la puntuación varía de 0 a 1.000, el riesgo se calcula de la siguiente manera:

- hasta 300 puntos: el consumidor tiene un alto riesgo de incumplimiento;

- de 300 a 700 puntos: el consumidor presenta un riesgo medio de impago;

- Por encima de 700 puntos: el consumidor tiene un riesgo de impago bajo.

Sin embargo, es importante resaltar que cada empresa tiene sus propios criterios de evaluación. Es decir, mientras un banco puede otorgarte crédito aunque seas de riesgo medio, otra empresa puede no aprobar tu perfil.

Una forma de aumentar su puntaje es con el Registro Positivo. Te explicaremos más a continuación.

¿Por qué el Registro Positivo es bueno para tu puntuación?

Como mencionamos, una forma de aumentar tu puntaje es registrarte en el Registro Positivo. Por lo tanto, este registro le ayudará a brindar información crediticia y de riesgos con mayor precisión.

Por lo tanto, mantener tu registro activo puede ayudarte a mejorar tu puntuación. Después de todo, se cuentan las facturas pagadas en unos días, al igual que su historial financiero y otros productos crediticios. Por lo tanto, no sólo registra información de cuentas vencidas o negativas.

Por lo tanto, cuanto más tiempo esté sin crédito negativo, mejor será su puntaje crediticio.

Como mencionamos, Serasa no decide si recibes crédito o no. En otras palabras, solo analiza tu perfil en base a datos.

Por lo tanto, el proceso de evaluación y aprobación final depende del criterio de cada banco o institución financiera.

Además, es importante que sepas que no todos los factores que componen la puntuación dependen de ti. A veces, no es necesario tomar ninguna medida, solo hay tiempo para reducir el impacto negativo en su puntuación.

Por lo tanto, mantenga un comportamiento financiero saludable. De hecho, esta es la mejor manera de aumentar su puntuación y mantenerla por encima del promedio.

Además, también puedes utilizar Score Turbo. ¡Descubre de qué se trata en el siguiente tema!

¿Qué es la puntuación Turbo?

Por último, es interesante mencionar Score Turbo. Por lo tanto, el objetivo de esta función es motivarlo a pagar sus facturas a tiempo. ¿Pero cómo hace esto Turbo? Básicamente, te envía ofertas disponibles en Serasa Limpa Nome. También recibes algunos incentivos por mantener activo tu Registro Positivo.

Entonces, al cerrar un trato “turbo” y pagarlo, ¡puedes aumentar tu puntuación hasta en 25 puntos! De esta manera, será posible obtener tasas de interés más bajas o incluso ser aprobado para un producto crediticio.

Para registrarte, simplemente haz clic aquí. De esta manera podrás consultar tus deudas de forma gratuita en Serasa Limpa Nome. Además, puedes comprobar si hay alguna oferta Turbo disponible y seleccionarla para realizar el pago. ¡Sin retrasos, por supuesto!

Además, si lo prefieres, puedes consultar toda esta información a través de la aplicación Serasa. Está disponible tanto en Google Play como en tienda Apple.

¡Listo! Ahora estás impulsado. Muy rápido y práctico, ¿verdad?

¿Cómo aumentar mi puntuación Serasa?

Como puede ver, tener un nombre limpio es esencial para mantener un buen puntaje crediticio. Después de todo, si su resultado es negativo, significa que no tiene un buen historial de pagos. También presenta un riesgo de incumplimiento para el banco o institución financiera.

¡Pero tenemos buenas noticias! En el Nombre de Serasa Limpa Encontrarás ofertas con hasta 90% de descuento. Además, ni siquiera es necesario negociar con la empresa. Entonces, simplemente genere el comprobante de oferta y realice el pago. De hecho, ¡100% en línea!

Sin embargo, es importante tener en cuenta que su puntuación no aumenta automáticamente. Por lo tanto, Serasa necesita tiempo para evaluar su pago y comprobar su nuevo hábito de ser un buen pagador.

Además, recuerda que estar en el Registro Positivo también es una forma de ofrecer información más precisa. Por lo tanto, aumenta sus posibilidades de que su puntaje aumente más rápido.

Además, si tienes un puntaje bajo, mantén las cuentas a tu nombre y al día. De hecho, una forma de hacerlo es ponerlos en débito automático. ¡Por lo tanto, no hay riesgo de olvidar la fecha de vencimiento!

Por increíble que parezca, solicitar un crédito también es una forma de aumentar tu puntaje. Así, puedes optar por una tarjeta de crédito para personas negativas o con una puntuación baja.

Esto se debe a que al solicitar un crédito, ser aprobado y mantener los pagos al día, no solo mejoras tu historial, sino también tu perfil de consumo.

Ahora que entiendes cómo funciona Serasa Score, es hora de aumentar tu puntuación, ¿verdad? De hecho, comprende que para ello necesita tener un nombre limpio.

Entonces, haga clic en el botón a continuación y descubra cómo limpiar su nombre incluso con poco dinero.

Sobre el autor / Duda Razzera

Revisado por / Júnior Aguiar

Editor(a) senior

Tendencias

Descubra la Extra Karte Mastercard: ¡registro analizado en 60 segundos!

Control total y flexibilidad para una experiencia financiera sin complicaciones. ¡Descubre la Mastercard Extra Karte!

Continúe Leyendo

Programa Sonrisas: descubre todo sobre este programa de millas

¿Quieres garantizar descuentos en billetes de avión y productos seleccionados? Descubre el programa Smiles y descubre cómo registrarte. ¡Compruébalo en el artículo!

Continúe Leyendo

¿Cómo puedo obtener una tarjeta con un límite de R$ 10 mil?

¿Quieres una tarjeta con un límite alto? Te contamos aquí cuáles son las principales opciones bancarias que ofrecen un límite de R$ 10 mil. Vea.

Continúe LeyendoTambién te puede interesar

Conoce el consorcio Unifisa

El consorcio Unifisa es la opción ideal para acercarte a la vivienda en propiedad. ¿Quieres saber por qué? Así que ve más al respecto.

Continúe Leyendo

Descubra la Tarjeta de Crédito Más

Necesitas realizar compras en sitios web internacionales, pero no tienes tarjeta. ¿Qué tal conocer la tarjeta de crédito Mais? ¡Haz clic aquí y compruébalo!

Continúe Leyendo

Descubre el Consorcio Magalu

Descubre más sobre el consorcio de propiedad de vivienda Magalu, la forma más segura de hacer realidad tu sueño, con un alto índice de contemplación. ¡Verificar!

Continúe Leyendo