educación financiera

Fondo CDB o DI: ¿cuál es la mejor opción de inversión?

Descubra las principales características y vea cómo y cuánto invertir en CDB o DI Fund y comience hoy.

Anuncios

Fondo CDB o DI

Invertir en un fondo CDB o DI es una excelente manera de comenzar o incluso diversificar su cartera. Pero, a pesar de tratarse de activos de renta fija, estos dos son muy diferentes entre sí. Por tanto, mira las principales características de cada uno y cómo invertir en ellos.

En resumen, el CDB es un título de renta fija emitido por bancos privados. Tienen poca liquidez, pero generan muchos intereses a largo plazo.

Mientras que los fondos DI son administrados por un administrador y el rendimiento siempre sigue la tasa DI. Estos fondos se componen de varios activos, de los cuales 95% deben ser bonos del Tesoro Directo.

Si estás interesado en estos activos y quieres saber cómo invertir en ellos, quédate con nosotros. También le mostraremos cómo puede elegir el mejor activo para su cartera y cómo invertir. ¡Vamos!

Serás redirigido a otro sitio

Fondo CDB o DI: ¿cuál es la mejor opción de inversión?

Con el aumento de la Tasa Selic en marzo de 2021, la mirada de los inversores volvió a centrarse en la renta fija.

Durante 2020, con la Selic más baja de la historia, los activos de renta fija rindieron muy poco y varios de ellos perdieron por la inflación.

Sin embargo, el aumento de tarifas dio un nuevo impulso a la inversión preferida de los brasileños que recién comienzan.

Por eso, saber elegir los mejores activos se ha vuelto más importante que nunca. Por eso, hoy te mostraremos qué activo debes elegir: CDB o DI Fund.

Antes de hacer tu elección, siempre ten en cuenta algunas cosas, como por ejemplo:

- Que cantidad tienes disponible para empezar a invertir, y aquí, está bien si no tienes nada para empezar.

- Cuánto puedes invertir cada mes, al fin y al cabo, la regularidad es fundamental.

- ¿Cuál es el periodo de tiempo que piensas dejar tu dinero asignado en un título?

- ¿Cuántas ganancias espera obtener cuando su título venza, es decir, cuando se paguen los intereses?

- ¿Qué riesgo estás dispuesto a correr?

Además, aquí en el sitio ya hemos hablado de otros tipos de activos que usted debe considerar. En este sentido, merece la pena consultar el texto que os dejo a continuación en el que explico cómo invertir en LCI o Tesouro Direto.

LCI o Hacienda Directa: ¿cuál elegir?

Le explicaremos qué son LCI y Tesouro Direto, le mostraremos cómo elegir e invertir en cada uno de estos activos, siempre considerando su perfil y lo que espera ganar en intereses.

¿Cuál es la mejor inversión: CDB o DI Fund?

Para elegir un fondo CDB o DI en el que invertir es necesario analizar una serie de aspectos de cada uno de estos activos.

En resumen, tenga en cuenta:

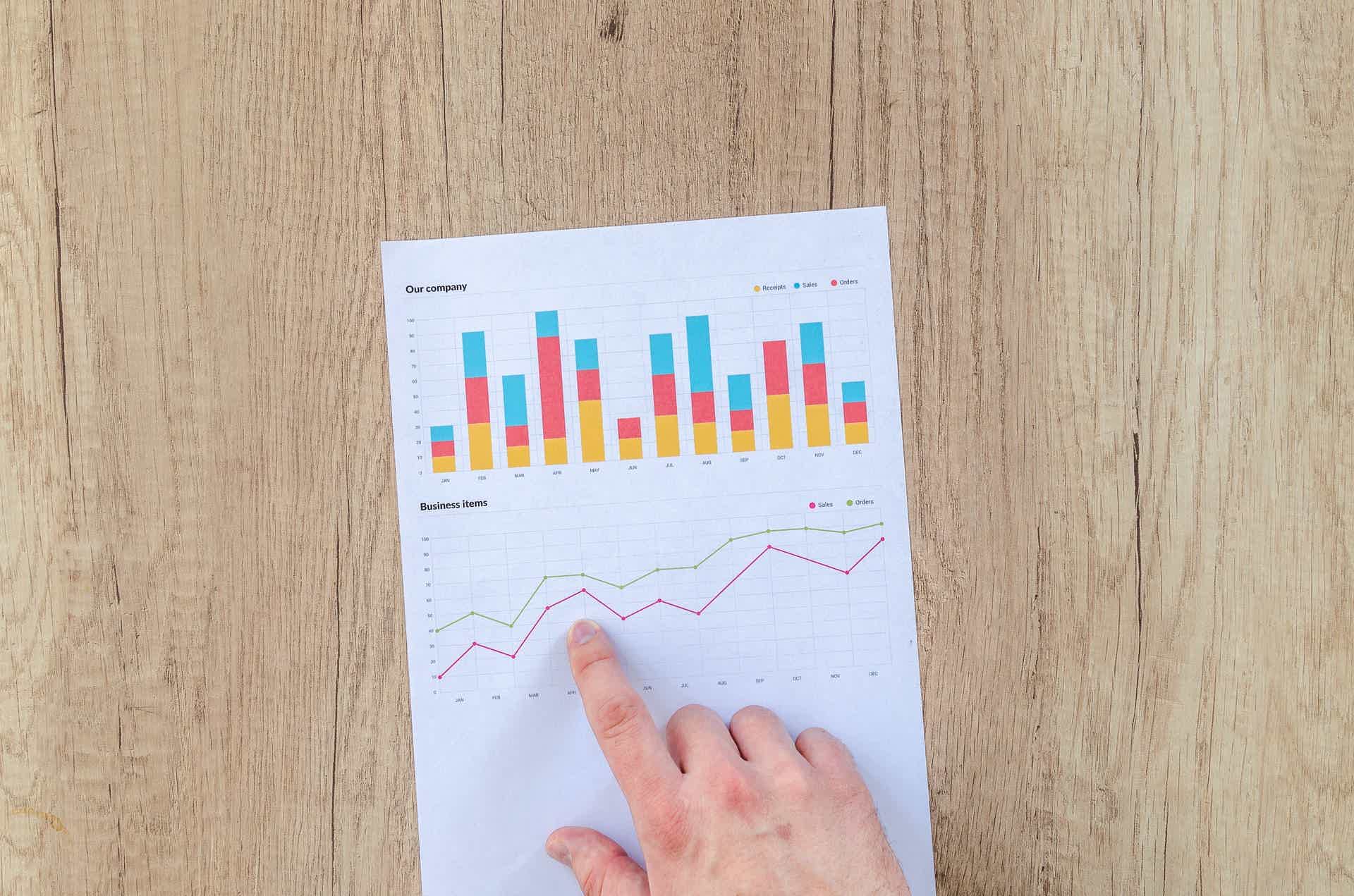

- Rentabilidad de la inversión

- Fecha de vencimiento del papel

- Liquidez

- Tarifas e impuestos que afectan sus ganancias

Por eso, para tomar la mejor elección, compara la información que el broker o banco te brinda sobre cada tipo de inversión con tu perfil y objetivos.

Por ejemplo, si espera ganar 8% por año en rentabilidad y puede dejar el dinero invertido durante al menos 2 años, un CDB prefijado es una buena opción.

Ahora bien, si no puede dejar el dinero invertido durante este período y lo necesitará antes, considere un Fondo DI para que su dinero funcione durante algún tiempo.

Para comprender mejor cómo llegamos a estas opciones, consulte las características de cada aplicación.

¿Cuánto necesito para empezar a invertir?

Descubre cuánto dinero se necesita para empezar a invertir tanto en renta fija como en renta variable. ¿Sabía que puede comprar activos de Treasury Direct por R$35?

Características del CBD

El CDB o Certificado de Depósito Bancario es un título de renta fija emitido por bancos privados.

Al comprar un activo tipo CDB, estará prestando dinero a instituciones financieras durante un período determinado.

A cambio, la institución se compromete a pagar una tasa de interés sobre el monto invertido.

Este tipo de interés puede ser de tres tipos diferentes:

- Prefijo: donde, al momento de comprar el activo, ya sabes la tasa de interés que recibirás al año.

- Postfijo: con rentabilidad ligada a un indicador como el CDI, por ejemplo.

- Híbrido: en el que existe una tasa de interés ya conocida más otra vinculada a un indicador, que generalmente es el IPCA.

Al invertir en CDB, estará asegurado por la FGC y, si algo le sucede al banco que emite el título, recibirá hasta R$250 mil de su dinero invertido.

Además, deberá pagar el Impuesto sobre la Renta sobre la rentabilidad de cualquier Certificado de Depósito Bancario.

Este monto se paga al vencimiento del papel y la tasa sigue la tabla regresiva que va desde 22,5% (para inversiones de hasta 6 meses) hasta 15% (para más de dos años).

Además, para empezar a invertir en CDB necesita al menos R$1000. Esto se debe a que esta es la cantidad mínima que ofrecen los bancos.

Término

En cuanto al plazo de vencimiento de los activos del BDC, varían entre 1 mes y hasta 5 años.

Por tanto, cuanto mayor sea el plazo, mayor será la rentabilidad del certificado.

Pero tenga cuidado al adquirir esta inversión. Esto se debe a que, si opta por un CDB de un año, pagará una tasa de impuesto sobre la renta de 20%.

Ahora bien, si opta por un CDB más largo, con un plazo de dos años o más, la tasa será de 15% sobre la rentabilidad.

Por tanto, cuanto más tiempo dejes el dinero invertido, mayor será tu beneficio.

Liquidez

Los BDC se consideran inversiones de baja liquidez. Esto se debe a que, en la mayoría de los activos, solo recibe intereses y puede retirar su dinero cuando vence el papel.

Si bien existen algunos activos con liquidez diaria, que se clasifican como de alta liquidez, ya que el dinero regresa a tu cuenta en un día, si lo solicitas, estos son los minoritarios.

Ésta es una de las mayores diferencias entre el CDB y el Fondo DI.

Características del fondo DI

Como sugiere el nombre, el Fondo DI es un fondo de activos administrado por un administrador. ¿Pero qué sería un fondo?

En definitiva, es un tipo de activo en el que se compra una acción y, dentro de esa acción, hay varios títulos de renta fija, con diferentes rentabilidades y vencimientos.

De esta forma, en lugar de comprar 3 bonos del Tesoro Directo, por ejemplo, podrás comprar una acción de un Fondo DI y así tener acceso a varios activos al mismo tiempo.

Para gestionar todo esto, existe un gestor que define qué activos comprará el fondo.

Este gestor compra activos respetando dos reglas:

- Tenga 95% de sus activos asignados en bonos del gobierno.

- Elija inversiones rentables asociadas a la Tasa DI (también conocida como CDI).

Además, debes pagar una tasa administrativa al fondo y esto reduce su rentabilidad.

Por otro lado, el monto inicial a invertir es R$100. En otras palabras, el costo inicial de un Fondo DI es mucho menor que el de un CDB.

Otra característica de los Fondos DI es que los activos del fondo pertenecen a los accionistas y no al creador del fondo.

Por lo tanto, a pesar de no estar amparados por el FGC, los Fondos DI son súper seguros. Al fin y al cabo, el dinero del propio fondo sirve para proteger a los accionistas.

También vale la pena hablar del impuesto sobre la renta de los fondos. Funciona según el sistema “Come-cuotas”, en el que cada 6 meses IR retiene parte de la rentabilidad.

Como resultado, siempre se pierde una pequeña ganancia; después de todo, el interés de estos activos se compone y, si cada 6 meses se retira una parte, esta ganancia rendirá menos que en los activos que solo cobran IR al final.

Término

Puede comprar acciones del Fondo DI que tengan menos de un año o incluso más.

Debido a la tasa de consumo de acciones de IR, nuestra sugerencia es comprar siempre acciones de fondos con un plazo de al menos dos años.

Por tanto, la tasa del impuesto sobre la renta será de 15%. En fondos con vencimientos más cortos, el tipo impositivo será mayor.

Liquidez

El Fondo DI es un activo de gran liquidez, a diferencia del BDC. Esto significa que siempre que necesite que le devuelvan su dinero, podrá recibirlo dentro de un día hábil.

Como la gran mayoría de las acciones del fondo están en bonos del Tesoro Directo, no es necesario esperar ningún período de gracia para retirar dinero de esta aplicación.

Sin embargo, evite hacer esto dentro de los 30 días posteriores a la compra de una acción. Esto se debe a que en los primeros 30 días de la solicitud pagará una tarifa IOF (muy grande) si retira el dinero.

Cómo invertir en CDB y DI Fund

Para invertir en cualquier activo de CDB o DI Fund, siempre necesita una cuenta con un corredor de bolsa. Hay varios brokers en el mercado, algunos cobran comisiones y otros no, así que presta atención a este detalle.

Al abrir la cuenta, haces una prueba y descubres cuál es tu perfil de inversor. Este test es importante para que sepas qué activos son los más adecuados a tus expectativas, conocimientos y percepción de riesgo (cuánto toleras ganar o perder, por ejemplo).

Una vez que haya hecho esto, busque en la plataforma del corredor CDB y fondos DI, que se encuentran junto a los activos de renta fija.

Elige el que más te convenga y tenga una buena rentabilidad. Luego verifique la información importante y el valor de la cuota.

En el siguiente paso, transfiera una suma de dinero a la cuenta de corretaje y compre su fondo. ¡Listo!

¿Cuándo invertir en CBD?

Debido a la baja liquidez, nuestra sugerencia es utilizar el BDC como alternativa para la diversificación de cartera.

Más aún porque tienen buena rentabilidad, entre las más altas en renta fija, y son súper seguras. En otras palabras, obtienes una buena ganancia y estás seguro de recibir todo tu dinero cuando el activo venza.

¿Cuándo invertir en un Fondo DI?

Debido a los honorarios de gestión y al impuesto sobre la renta, la rentabilidad del Fondo DI es menor que la del CDB.

Sin embargo, como tiene liquidez diaria y su rentabilidad sigue el CDI, nuestra sugerencia es invertir en este activo para construir su reserva de emergencia.

Además, como la inversión inicial es pequeña, puedes ir acumulando la reserva poco a poco.

Fondo CDB o DI: ventajas y desventajas

Ya sea CDB o Fondo DI, existen ventajas y desventajas.

Los BDC tienen la ventaja de rendir más y de que se les deduzca la tasa del impuesto sobre la renta sólo al vencimiento. Además, tienes la libertad de elegir los activos que adquirirás.

Por otro lado, la liquidez de estos activos es baja y, si pasa algo y necesitas el dinero antes del vencimiento, tendrás un pequeño dolor de cabeza.

A su vez, los Fondos DI tienen como principales ventajas la liquidez diaria y el bajo coste inicial.

Sin embargo, como desventajas podemos destacar la baja rentabilidad (próxima a la del ahorro), las comisiones de gestión del fondo, el sistema de cuotas y el hecho de que no se pueden elegir los activos, ya que esto lo hace el gestor.

Fondo CDB o DI: ¿cuál es la mejor inversión?

La respuesta es: ¡depende!

El CDB o Fondo DI son inversiones muy seguras, con buenas garantías tanto de rentabilidad financiera como de que tu dinero estará protegido.

Sin embargo, antes de comprar cualquier activo, evalúe siempre:

- el tiempo que puedes dejar tu dinero asignado

- cuanto quieres ganar

- ¿Cuánto dinero tienes para empezar?

- ¿Cuál es su objetivo con esta inversión?

En base a estas consideraciones, será más fácil elegir el activo ideal.

Ahora bien, en particular, no considero que los Fondos DI sean una opción de inversión atractiva. Creo que son una buena opción para aquellos que están empezando y aún no tienen la confianza para tomar sus propias decisiones.

Sin embargo, te recomiendo que estudies un poco sobre los bonos Tesouro Direto y compres estos activos directamente, sin el intermediario del fondo. Esto aumentará la rentabilidad de la inversión.

En cuanto a los CDB, el principal obstáculo, para mí, es el valor inicial, de al menos R$1000. Esta cantidad puede ser bastante grande para la mayoría de las personas.

Pero, como activo para diversificar la cartera de renta fija, funciona muy bien y genera buenos intereses.

Y, si quieres saber más sobre renta fija y también sobre renta variable, consulta mi sugerencia a continuación:

Cual es la diferencia entre renta fija y renta variable

Consulta las principales características y activos de la renta fija y la renta variable. Además, aprende a comparar ambos para elegir el más adecuado a tu perfil.

Sobre el autor / Fernanda Weber

Revisado por / Júnior Aguiar

Editor(a) senior

Tendencias

Descubra la tarjeta de crédito Unibanco Atitude

¿Conoce la tarjeta de crédito Unibanco Atitude? Es ideal para realizar compras online, además de ofrecer muchos beneficios. ¡Verificar!

Continúe Leyendo

Crédito consolidado Cetelem desde 2.500€

Con el crédito consolidado Cetelem tienes un límite inicial de 2.500 euros para organizar tu vida financiera. Así que descubre más aquí.

Continúe Leyendo

¿Cómo transferir dinero desde la tarjeta WiZink?

Consulta aquí cómo transferir dinero de la tarjeta WiZink a tu cuenta corriente, utiliza hasta 90% del límite disponible y paga hasta 96 veces el crédito.

Continúe LeyendoTambién te puede interesar

¿Cómo obtener una tarjeta de crédito con un límite alto?

Si está buscando una tarjeta de crédito con un límite alto, pero no sabe qué hacer para obtener una. ¡Así que echa un vistazo a esta publicación y descubre cómo asegurar la tuya!

Continúe Leyendo

Tarjeta Abanca Oro o Tarjeta BPI Oro: ¿cuál es mejor?

La tarjeta Abanca Gold destaca por su gestión de límites, mientras que la BPI Gold tiene como diferenciador los descuentos de Hertz. ¡Mira cómo elegir!

Continúe Leyendo

¿Cómo ganar dinero vendiendo comida? ¡Consulta las opciones!

Entiende cómo ganar dinero vendiendo alimentos y obtener ingresos extra, que incluso pueden convertirse en un negocio rentable. ¡Descubre más en el artículo!

Continúe Leyendo