Finanzen

Was ist der Unterschied zwischen festverzinslichem und variablem Einkommen?

Beginnen Sie zu investieren? Erfahren Sie also alles über festverzinsliche und variable Einkommen, damit Sie nicht die falsche Wahl treffen und mit dem Aufbau Ihres Vermögens beginnen.

WERBUNG

Festes Einkommen, variables Einkommen

Wenn man mit dem Investieren beginnt, ist es schwierig zu wissen, welchen Weg man einschlagen soll. In festverzinsliche Wertpapiere investieren? In variable Erträge investieren? Welche Anlagearten gibt es jeweils?

Wie auch immer, wir stehen vor einer Reihe von Fragen und wissen nicht, an wen wir uns wenden sollen.

Aber keine Sorge, wir zeigen Ihnen jetzt, was diese Einkommensarten bedeuten und welche Investitionen Sie tätigen können!

Sie werden auf eine andere Website weitergeleitet

Was ist der Unterschied zwischen festverzinslichem und variablem Einkommen?

Sowohl festverzinsliche als auch variable Anlagen sind Anlagearten, bei denen jeweils mehrere Optionen zur Auswahl stehen.

Erstens handelt es sich bei festverzinslichen Wertpapieren um eine Anlage mit geringem Risiko und geringerer Rentabilität.

Unterdessen stellen variable Einkünfte ein größeres Risiko dar. Andererseits ist die Rentabilität viel höher.

Darüber hinaus haben Sie im ersten Fall die Garantie, dass Sie mindestens den investierten Betrag zurückerhalten. Da das variable Einkommen jedoch von Marktschwankungen abhängt, kann dies nicht garantiert werden.

Kurz gesagt, die beiden Modalitäten bieten mehrere Anlagemöglichkeiten, siehe die wichtigsten:

- Festverzinsliche Wertpapiere: Ersparnisse, CDBs, Tesouro Direto, CRIs, CRAs, LCIs und LCAs.

- Variables Einkommen: Aktien, Investmentfonds, Immobilienfonds, ETFs, BDRs und Kryptowährungen.

Wenn Sie mit dem Investieren beginnen, müssen Sie sich außerdem nicht nur für eine Art entscheiden. Das Ideal besteht gerade darin, die Anlageformen zu diversifizieren, da dies Sicherheit und konstante Erträge garantiert.

Festverzinsliches x Variables Einkommen: Was ist ideal für Sie?

Welche Art der Investition für Sie ideal ist, hängt weitgehend von Ihrem Profil und Ihren Zielen ab.

Mit anderen Worten: Bevor Sie in mehrere Dinge gleichzeitig investieren, stellen Sie sicher, dass Sie auf diese Art von Investition vorbereitet sind.

Glauben Sie auch nicht den Versprechungen von Anlegern, die in kurzer Zeit riesige Gewinne versprechen. Niemand wird dir Geld geben und du wirst nicht über Nacht reich.

Auch wenn Sie großes Glück haben und gute Investitionen tätigen, denken Sie immer an diese als langfristige Lösung. Mit anderen Worten: Denken Sie in 5, 10 oder sogar 20 Jahren über Ihre Zukunft nach.

Zusammenfassend gibt es 3 Anlegerprofile:

- Konservativ: Wer setzt sich nicht gerne großen Risiken aus? Daher ist es ideal, in festverzinsliche Wertpapiere zu investieren.

- Moderat: ist bereit, einige Investitionen mit etwas mehr Risiko zu tätigen. Auf diese Weise investieren Sie neben festverzinslichen Wertpapieren auch in einige stabilere Aktien und Immobilienfonds.

- Mutig: ist bereit, größere Risiken einzugehen und ist bereit, sich sowohl in Hoch- als auch in Tiefmomenten dem Aktienmarkt zu stellen.

Um Ihr Profil herauszufinden, empfehlen wir Ihnen, ein Konto bei einem vertrauenswürdigen Broker zu eröffnen. Dort müssen Sie bei der Registrierung einige Fragen beantworten, die Ihnen dabei helfen, Ihr Profil zu definieren und Sie zu den am besten geeigneten Investitionen zu führen.

Was sind festverzinsliche Wertpapiere?

Bei festverzinslichen Wertpapieren handelt es sich um eine Anlageform mit einer moderaten Rendite, die Sie bereits kennen, wenn Sie den Vermögenswert erwerben.

Bei dieser Modalität leihen Sie Geld an Banken, Finanzgesellschaften und Unternehmen, damit diese ihr eigenes Geschäft betreiben können.

Wenn Sie Ihr Geld verleihen, erhalten Sie einen bereits bekannten Prozentsatz an Zinsen, der an den Basiszinssatz, den Selic, und auch an den CDI gekoppelt ist.

Darüber hinaus wird diese Art von Einkommen durch den Kreditgarantiefonds (FGC) garantiert und Sie können keine negative Rentabilität erzielen.

Mit anderen Worten bedeutet dies, dass diese Investitionen sicher sind und Ihre Anfangsinvestition im Falle eines Problems geschützt ist. Mit anderen Worten: Bei Fälligkeit Ihres Papiers erhalten Sie mindestens den Betrag zurück, den Sie investiert haben.

Arten von festverzinslichen Wertpapieren

Es gibt mehrere festverzinsliche Vermögenswerte, die Sie kaufen und mit der Sie einen Gewinn erzielen können. Jedes funktioniert auf unterschiedliche Weise und ist mit unterschiedlichen Formen der Rentabilität verbunden.

Im Allgemeinen ist diese Art der Bewerbung, wie bereits erwähnt, durch die FGC garantiert und es geht Ihnen nichts verloren. Abhängig von der von Ihnen gewählten Option können Sie jedoch bei Fälligkeit Ihres Vermögens mehr oder weniger profitabel sein.

Sehen Sie sich jetzt die wichtigsten Möglichkeiten an, in diese Art von Einkommen zu investieren:

Vorangestellt

Bei Pre-Fixed Fixed Income kennen Sie bereits alle Bedingungen Ihrer Bewerbung.

Mit anderen Worten: Wenn Sie die Investition tätigen, wissen Sie bereits, wie hoch die Erträge am Ende der Periode sein werden, da die Erträge über die Zeit hinweg feststehen.

Auf diese Weise wissen Sie bereits, wie viel Sie am Ende verdienen werden, wenn Sie Ihr Geld in einen Vermögenswert investieren, der eine Rentabilität von 10% pro Jahr und eine Laufzeit von 24 Monaten aufweist.

Daher sind Anlagen mit festem Zinssatz ideal für diejenigen, die sich noch Gedanken darüber machen, wo und wie sie investieren sollen. Da die Rendite jedoch oft niedrig ist, ist es wichtig, die Optionen im Laufe der Zeit zu diversifizieren.

Beispiele für diese Art von Anwendungen sind:

- Präfixierte CDBs;

- Kreditbriefe für Immobilien und Agrarunternehmen;

- Direktes Finanzministerium vorangestellt.

Beitrag behoben

Bei dieser Art von festverzinslichen Wertpapieren werden die Erträge aus Ihrem Vermögen an einen Wirtschaftsindex wie den CDI, den Selic Rate oder IPCA (der die Inflation misst) gekoppelt.

Wenn Sie eine nachträgliche Anlage tätigen, werden Sie feststellen, dass die Rentabilität je nach Index variiert, an den der Vermögenswert gekoppelt ist.

Daher unterliegt die Rentabilität Änderungen dieser Indizes im Laufe der Zeit. Dadurch kann Ihr Einkommen während der Gültigkeitsdauer Ihres Papiers höher oder niedriger ausfallen.

In diesem Sinne gilt: Je höher der Index, desto besser für Sie.

Wenn Sie beispielsweise eine Investition tätigen, die 130% des CDI auszahlt, gilt: Je höher dieser Index, desto besser. Schließlich erhalten Sie für das geliehene Geld mehr Zinsen.

Obwohl diese Art der Investition etwas riskanter ist und keine vorhersehbare Rendite bietet, ist sie in der Regel recht stabil.

Darüber hinaus können Sie jetzt, auch wenn Sie nicht über viel Erfahrung verfügen, Vermögenswerte mit nachträglicher Rentabilität kaufen, da diese durch die FGC garantiert sind und Sie keine größeren Risiken eingehen.

Darüber hinaus stehen Ihnen mehrere Optionen zur Auswahl: unter anderem Post-Fixed CDBs, Post-Fixed Treasury Direct, LCIs, LCAs. Bei allen Brokern stehen Ihnen mehrere Vermögenswerte zum Kauf zur Verfügung.

Hybrid

Kurz gesagt, Hybrid Fixed Income ist eine Mischung aus den beiden bereits erwähnten Optionen: Pre-Fixed und Post-Fixed.

Auf diese Weise verfügen Sie beim Kauf hybrider Vermögenswerte über einen festen Teil der Rentabilität und einen anderen, der je nach Indikator variiert.

Beispiel: Im Fall von Tesouro Direto IPCA + können Sie Vermögenswerte finden, die 5% pro Jahr plus den IPCA-Satz der letzten 12 Monate erwirtschaften.

In diesem Fall können Sie ein gutes Einkommen garantieren und trotzdem Ihre Kaufkraft erhalten, denn schließlich wächst die Rentabilität mit der Inflation.

Neben Tesouro Direto gibt es auch einige CDBs, Schuldverschreibungen und Akkreditive, bei denen es sich um Hybride handelt.

Wann sollte man diese Art der Investition wählen?

Festverzinsliche Wertpapiere sind eine großartige Option für diejenigen, die mit dem Investieren beginnen und dennoch erfahren möchten, wie sich der Markt entwickelt.

Dies liegt daran, dass es sich um eine stabile Anlageform mit Garantien und geringen Schwankungen im Laufe der Zeit handelt.

Mit anderen Worten: Im Falle von Finanzkrisen sind diese Vermögenswerte sowohl durch die geringe Schwankung als auch durch den FGC geschützt.

Darüber hinaus empfehlen wir Ihnen, in diese konservativere Anlageform zu investieren und nach und nach mehr über variable Erträge zu erfahren.

Auf diese Weise können Sie Investitionen in beiden Modalitäten aufrechterhalten und sogar ein stärker diversifiziertes Kapital aufbauen, was von Experten für Finanzbildung empfohlen wird.

Darüber hinaus haben wir einen wichtigen Tipp: Wenn Sie Ihre Notfallreserve aufbauen, belassen Sie diese immer in einem festverzinslichen Anlagevermögen mit täglicher Liquidität. Mit anderen Worten: Wählen Sie eine Anlage, die weniger Rendite bringt, Ihnen aber ermöglicht, über Ihr Geld zu verfügen, sobald Sie es benötigen.

Lassen Sie uns nun eine andere Art von Einkommen untersuchen, nämlich die Variable:

Was ist variables Einkommen?

Beim variablen Einkommen erhalten Sie beim Kauf von Vermögenswerten einen kleinen Teil von dem, was Sie gekauft haben.

Mit anderen Worten: Sie verleihen kein Geld wie bei festverzinslichen Wertpapieren.

Mit variablem Einkommen werden Sie Gesellschafter eines Unternehmens oder haben Anspruch auf einen kleinen Teil davon.

Auf diese Weise verändert sich nicht nur die Art und Weise, wie die Investition gesehen wird, sondern auch die Art und Weise, wie sie sich auszahlt.

Dies liegt daran, dass Ihre Investition Marktveränderungen unterliegt und Sie keine Möglichkeit haben, den Rentabilitätswert zu ermitteln.

Darüber hinaus können mehrere Faktoren dazu beitragen, dass Ihre Investition mehr oder weniger rentabel ist:

- Von Unternehmen oder Fonds präsentierte Ergebnisse.

- Wirtschaftliche Instabilität der Regierung.

- Variation auf dem Finanzmarkt.

- Zwischen anderen.

Daher wird diese Art der Anlage nicht für diejenigen empfohlen, die nicht mit den Schwankungen umgehen können, denen ihr Geld im Laufe der Zeit ausgesetzt sein kann.

Darüber hinaus müssen Sie sich bei der Investition in variable Erträge darüber im Klaren sein, dass Ihr Geld eine hohe Rendite erzielen kann. Aber das passiert mit der Zeit.

Daher erfordert jede Investition dieser Art von Ihnen Geduld und eine lange angelegte Anlage Ihres Geldes. Und wenn wir über die Zeit sprechen, sind es mindestens mehr als 5 Jahre.

Das heißt, Sie können mit variablen Erträgen Geld verdienen, aber Sie dürfen nicht beim ersten Marktrückgang aufgeben und müssen sich darüber im Klaren sein, dass sich die Rendite im Laufe der Jahre einstellt.

Wann sollte man sich für ein variables Einkommen entscheiden?

Im Allgemeinen wird empfohlen, zunächst in festverzinsliche Wertpapiere zu investieren und erst dann in variable Erträge zu investieren.

Dies liegt daran, dass es denjenigen empfohlen wird, die ein gewagteres Profil haben und bereit sind, einige Risiken einzugehen, einschließlich des Verlusts von etwas Geld.

Doch obwohl es einige sehr riskante Anlagemöglichkeiten gibt, ist es auch möglich, mit einer gemäßigteren Haltung zu investieren.

Dies liegt daran, dass es dauerhaftere Optionen gibt, die weniger vom Markt beeinflusst werden.

Dies ist der Fall bei Aktien in Sektoren wie der grundlegenden Sanitärversorgung und der Energieübertragung. Denn in der Regel haben börsennotierte Unternehmen, deren Anteile man kaufen kann, lange Verträge und dadurch sind ihre Preise am Markt stabiler.

Vor diesem Hintergrund können wir sagen, dass Sie nach dem Aufbau Ihrer Notreserve in variable Erträge investieren können und mehr Sicherheit für Investitionen haben.

Denken Sie auch daran, dass bei allen Brokern sowohl variable als auch festverzinsliche Wertpapiere verfügbar sind und dass es ideal ist, dass Sie die Art und Weise, wie Sie investieren, immer diversifizieren.

Arten von variablem Einkommen

Der Markt bietet Ihnen mehrere Möglichkeiten, in variable Erträge zu investieren. Einige Optionen sind sicherer, andere riskanter.

Wir stellen Ihnen nun die wichtigsten Optionen vor, wobei wir stets bedenken, dass es sich lediglich um Tipps handelt und wir Ihnen keine Empfehlungen für die Wahl des einen oder anderen Vermögenswerts geben.

- Aktionen: Mit weniger als R$10 können Sie Partner eines Unternehmens werden und einen kleinen Restbetrag für diesen kleinen Teil des Unternehmens erhalten. Darüber hinaus können Sie profitieren, wenn Ihr Vermögen an Wert gewinnt.

- Immobilienfonds: Sie kaufen einen Teil der Immobilien, die einem Fonds gehören. Im Allgemeinen erhalten Sie jeden Monat Dividenden für dieses kleine Stück.

Es ist auch möglich, unter anderem in Fremdwährungen, Kryptowährungen, Gold, Silber, Multimarket-Fonds, Aktienfonds zu investieren.

Aber denken Sie daran, stets vorsichtig zu handeln, jede Option sorgfältig zu prüfen und erst dann Ihr Geld zu investieren.

Darüber hinaus müssen Sie sich vor Beginn gut über die einzelnen Vermögenswerte informieren. Um dies zu erreichen, empfehlen wir Ihnen, einen Kurs zu belegen, der Ihnen weiterhilft und Ihnen mehr beibringt.

Heutzutage finden Sie tolle kostenlose Optionen online. Sehen Sie sich einige dieser Optionen im folgenden Link an:

ÜBER DEN AUTOR / Fernanda Weber

REZENSIERT VON / Junior Aguiar

REVIEWED_ROLE

TREND-THEMEN

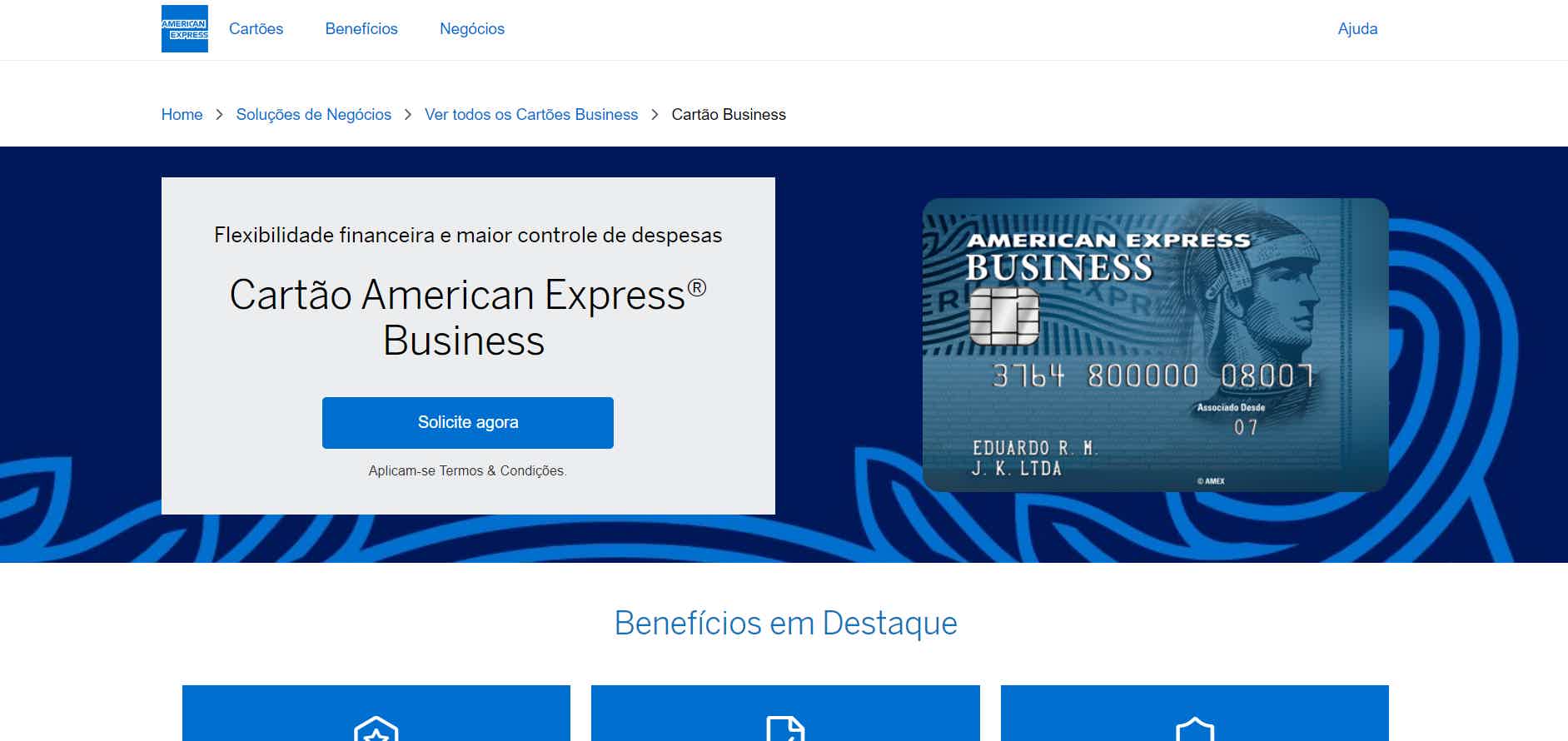

American Business-Kreditkarte: So funktioniert sie

Ein American Express, der sich ganz auf Lösungen für Ihr Unternehmen konzentriert, mit exklusiven Vorteilen für Sie. Das ist amerikanisches Geschäft. Schauen Sie es sich hier an!

Weiter lesen

So fordern Sie das Autokonsortium Caixa an

Die Beantragung Ihres Caixa-Autokonsortiums ist einfach, praktisch und problemlos! Willst du es alleine sehen? Schauen Sie sich hier den Bewerbungsprozess an.

Weiter lesen

Passen Sie Ihren Look individuell an: Entdecken Sie mithilfe dieser Simulations-Apps, wie Sie mit einem Tattoo aussehen werden

Entdecken Sie Ihren perfekten Look ohne Reue! Entdecken Sie Apps zum Simulieren von Tätowierungen und probieren Sie unglaubliche Designs aus.

Weiter lesenSIE KÖNNEN AUCH MÖGEN

So überprüfen Sie Ihren Leistungsstatus

Wenn Sie eine Sozialleistung beziehen und wissen möchten, wie Sie die Situation überprüfen können, ist dieser Beitrag genau das Richtige für Sie. Lesen Sie den Artikel weiter und erfahren Sie, wie es geht!

Weiter lesen

BP Powerplus Unicre-Kreditkarte: Was ist BP Powerplus?

Entdecken Sie die Vorteile der BP Powerplus Unicre-Kreditkarte, die sich ideal zum Auftanken an den Tankstellen des Netzwerks in Portugal eignet.

Weiter lesen

Ist QueroQuitar zuverlässig?

Sie haben Schulden und wissen nicht, wie Sie Ihre Schulden begleichen sollen? Lesen Sie den heutigen Beitrag, lernen Sie QueroQuitar kennen und prüfen Sie, ob es vertrauenswürdig ist.

Weiter lesen