Crédito inmobiliario

¿Qué es el crédito inmobiliario con interés de ahorro?

Financiar una casa no siempre es fácil. Esto se debe a que existen varias modalidades disponibles en el mercado. Uno de ellos es el crédito inmobiliario ligado al ahorro, en el que los tipos de interés varían. ¿Quiere saber más? Mira esta publicación.

Anuncios

Ya falta poco para que tu sueño de tener casa propia se haga realidad con el crédito inmobiliario con intereses de ahorro

Una encuesta realizada por QuintoAndar en colaboración con Datafolha mostró que más de 87% de la población brasileña sueñan con tener casa propia. En este sentido, diariamente aparecen varias opciones de crédito para ayudar a los consumidores. Uno de ellos es el crédito inmobiliario con intereses de ahorro.

Sin embargo, muchas personas aún no saben cómo funciona ni si es fiable o no. Teniendo esto en cuenta, decidimos cubrir la principal información y características de la modalidad en el post de hoy.

¿Interesado? ¡Ven a comprobarlo!

Serás redirigido a otro sitio

¿Qué es el crédito inmobiliario con interés de ahorro?

En primer lugar, a finales de 2020 se lanzó la modalidad de crédito inmobiliario con interés de ahorro. Para quienes no lo saben, se trata de una opción de pago compuesta por dos tasas, una fija y otra variable. Por tanto, la principal diferencia entre esta modalidad y la tradicional es que la nueva no es tan estable.

Es decir, al firmar un contrato de financiación en el formato clásico, el usuario lo firma sabiendo el valor de cada cuota futura. En el nuevo caso, las cuotas varían según el valor de la tasa Selic.

Para quienes no saben qué es, la Selic no es más que la tasa de interés básica brasileña. En este sentido, influye básicamente en todos los demás tipos de interés del mercado. Por ejemplo, tasas de préstamos, financiación, etc.

Por lo tanto, como el crédito inmobiliario con interés de ahorro está compuesto por una tasa variable, cuando la Selic sube, también sube. Y cuando cae, la proporción disminuye, respectivamente. En resumen, podemos decir que el crédito inmobiliario con intereses de ahorro es una opción recomendada para quienes tienen un perfil amigable con el riesgo.

¿Cómo funciona la tasa de financiación de intereses de ahorro?

Así, el crédito inmobiliario con interés de ahorro se compone de dos tipos, uno fijo y otro variable. La tasa fija tiene un porcentaje que varía entre 2% y 3%. La variable es la corrección mensual del ahorro, cuyo máximo es 6.17%.

Como dijimos anteriormente, la tasa variable está directamente ligada a la variación de la Selic. Por lo tanto, si la Selic sube, la tasa de crédito sigue, si baja, la otra disminuye, respectivamente.

De hecho, cuando se creó la modalidad, Selic se encontraba en uno de sus momentos más bajos, alrededor de las 2%. Hoy, en cambio, ronda los 11.75%, lo que hace que el valor de las cuotas suba significativamente.

En conclusión, esta modalidad presenta cierta innovación, ya que cada mes la tarifa variará según la Selic. Las tarifas del modelo tradicional están predefinidas y acordadas previamente, sin posibilidad de cambio.

¿Qué bancos ofrecen préstamos inmobiliarios con intereses de ahorro?

Ahora que ya sabes mejor qué es y cómo funciona el crédito inmobiliario con intereses de ahorro, es más fácil saber si se adapta a tu perfil. Entonces, si estás interesado en solicitar el servicio, debes saber que no es tan sencillo. Como dijimos anteriormente, la modalidad fue creada a finales de 2020.

En este sentido, no muchas instituciones ofrecen el producto. Por lo tanto, el servicio está disponible en tres grandes instituciones: Caixa, Itaú y Bradesco.

Aunque los tres ofrecen el mismo producto financiero, recomendamos que antes de firmar el contrato el usuario consulte todas las condiciones y la tarifa fija de contratación. Consulta las tarifas de cada banco:

- Bradesco: tarifas fijas cuestan desde 2.99% al año + ingresos del ahorro;

- Efectivo: tarifas desde 2.95% (con posibilidad de descuento para clientes fieles) + ingresos por ahorros;

- Itaú: las tarifas comienzan en 2.99% por año + ingresos por ahorro.

En definitiva, es importante estar atento a posibles variaciones. Esto se debe a que es una modalidad cuyo pago se producirá en 20/30 años. Por ello, evalúa bien si la modalidad se adapta a tu perfil, ya que una vez contratado no será posible cambiar.

¿Vale la pena financiar préstamos inmobiliarios con intereses de ahorro?

Después de comprender mejor el crédito inmobiliario con intereses de ahorro, se volvió más fácil saber si vale la pena o no. En definitiva, la decisión dependerá del perfil inversor de quien esté hablando. En otras palabras, puede resultar bastante interesante para aquellos a los que no les importe correr riesgos.

Como explicamos a lo largo del texto, es posible que algunas cuotas tengan un valor menor, como también un valor mayor. Todo dependerá de la variación de la tasa Selic. Por lo tanto, quien se una debe estar dispuesto a correr este riesgo.

Por tanto, para aquellos que prefieran no correr tantos riesgos, el deporte no resultará tan interesante. Para estos, la modalidad tradicional se vuelve más interesante, considerando que en ella el usuario sabe exactamente cuánto pagará mensualmente a lo largo de los años.

Finalmente, vale revisar todas las simulaciones realizadas desde 2020. Esto se debe a que cuando se empezó a ofrecer crédito inmobiliario con interés de ahorro, la Selic estaba cerca de los 2%. A diferencia de hoy, donde ronda los 11.75%.

Además, consulte nuestro contenido recomendado para comparar dos opciones de financiación y decidir cuál es mejor según sus necesidades.

Bradesco X Safra financiación inmobiliaria

¿Tienes dudas sobre qué financiación inmobiliaria elegir? Vea la comparación entre Bradesco y Safra.

Sobre el autor / María Luisa Ishimoto

Revisado por / Júnior Aguiar

Editor(a) senior

Tendencias

Vea algunas funciones de WhatsApp que deberían llegar en 2022

La plataforma de mensajería instantánea debería lanzar varias funciones de WhatsApp a finales de este año. ¡Mira cuáles son ahora!

Continúe Leyendo

Préstamo BMG online: buenas opciones de crédito con tasas reducidas

Conozca el préstamo BMG en línea y sus principales beneficios, como efectivo rápido, interés accesible, pago extendido y mucho más.

Continúe Leyendo

Tarjeta de crédito Itaucard Click Visa Platinum: cómo funciona

La tarjeta Itaucard Click Visa Platinum es la prueba de que lo tradicional también puede innovar. ¿Quieres saber como trabaja? Entonces, sigue aquí.

Continúe LeyendoTambién te puede interesar

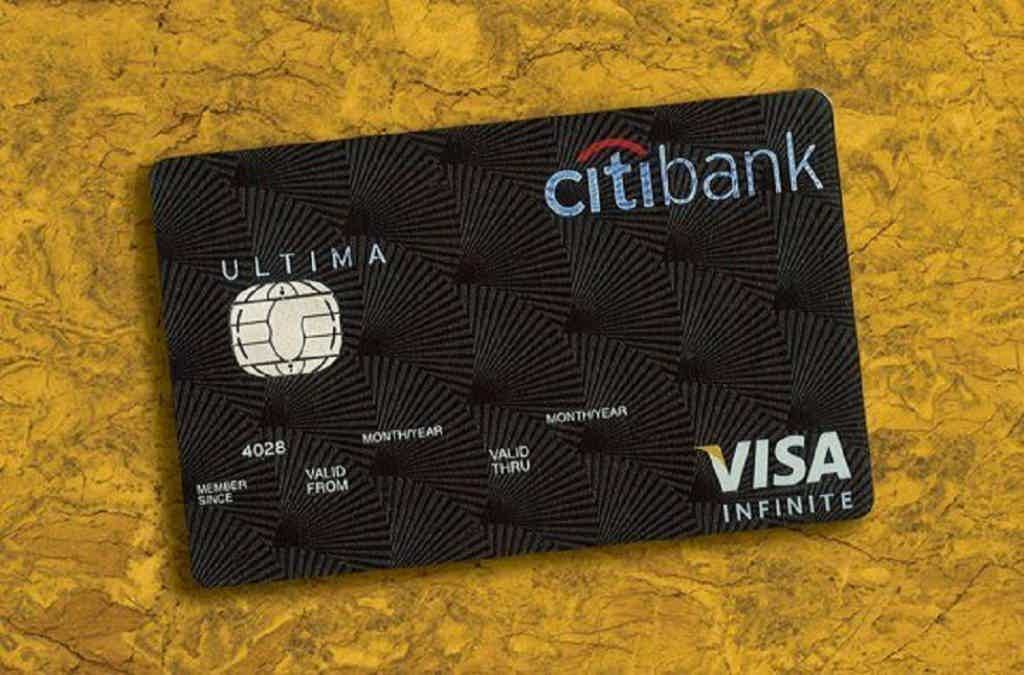

Descubre la tarjeta de crédito Citibank Ultima Infinite

¿Conoces la tarjeta de crédito Citibank Ultima? Es un producto financiero exclusivo con muchos beneficios. ¡Lee este post y compruébalo!

Continúe Leyendo

Cómo solicitar financiación inmobiliaria Bradesco

Vea cómo solicitar financiación inmobiliaria Bradesco y obtener crédito fácil en 4 sencillos pasos y con una evaluación rápida.

Continúe Leyendo

¡Ahora MEI podrá solicitar la tarjeta BNDES en 2022 para impulsar su negocio!

Si buscas mejorar tu empresa, ¡puedes solicitar la tarjeta BNDES en 2022 sin burocracia! ¡Mira más aquí!

Continúe Leyendo