tarjetas

¿Qué es una anualidad diferenciada?

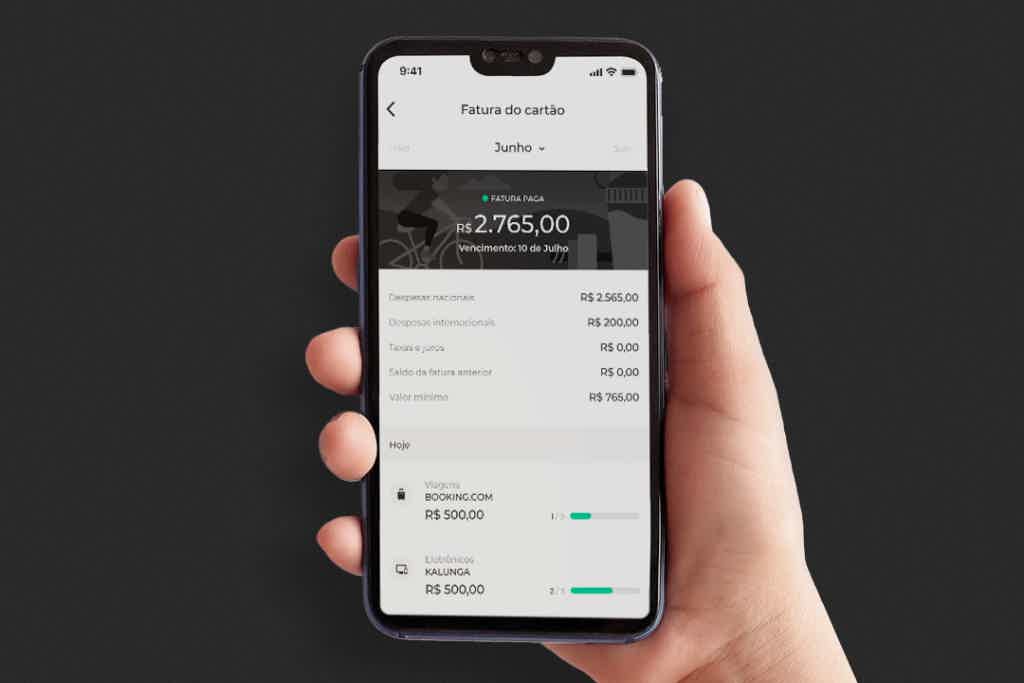

La cuota anual no es más que una cuota que paga mensualmente el usuario para mantener su tarjeta en funcionamiento. En este sentido, muchas personas desconocen qué es una anualidad diferenciada. ¿Quieres saber más? ¡Continúa leyendo y compruébalo!

Anuncios

¡Mira qué es ahora la anualidad diferenciada!

En 2020, el Banco Central publicó una encuesta que muestra que aproximadamente 134 millones de tarjetas estaban activas en Brasil. El método de pago está ganando cada vez más espacio, aunque para utilizarlo muchas veces es necesario pagar una tarifa. En este sentido, mucha gente se pregunta qué es una anualidad diferenciada.

¿Interesado? ¡Sigue leyendo!

5 bancos que ofrecen préstamos para personas negativas

¿Necesita urgentemente dinero rápido? Conozca los bancos que ofrecen préstamos para personas negativas.

Serás redirigido a otro sitio

¿Qué es una tarifa anual de tarjeta de crédito?

En primer lugar, para comprender qué es una anualidad diferenciada, es necesario comprender la anualidad en sí. Por tanto, podemos decir que no es más que una comisión que cobran los bancos responsables del producto. Sirve para mantener el plástico en buen estado de funcionamiento.

Además, cada institución cobra un monto diferente, que dependerá de la calidad del producto. Es decir, cuantos más servicios y exclusividad, mayor será la tarifa.

Sin embargo, con el crecimiento de las llamadas fintechs, este cargo se ha vuelto cada vez menos común. Por tanto, si estás buscando una tarjeta de crédito, puede ser interesante consultar los bancos digitales.

¿Qué es una anualidad diferenciada y cómo funciona?

Entonces, ahora que entiendes cómo funciona una anualidad, te explicaremos qué es una anualidad diferenciada.

En primer lugar, podemos decir que esto también es una tarifa administrativa para mantener el plástico en funcionamiento. Sin embargo, existen algunas diferencias entre las dos modalidades.

Por ejemplo, con la anualidad diferenciada puedes pagar el importe hasta en 12 cuotas. Entonces, si el valor fuera R$120, pagarías R$10 en 12 meses. Por lo tanto, además de que el número de cuotas es diferente, el valor suele ser mayor. Por eso, a la hora de decidir, es interesante evaluar si merece la pena el pago fraccionado en relación al descuento.

¿Cuál es la diferencia entre anualidades convencionales y diferenciadas?

Como dijimos anteriormente, existen algunas diferencias entre anualidades convencionales y diferenciadas. El primero de ellos es el hecho de que la tarifa convencional suele ser más económica que la otra.

Sin embargo, la opción poco convencional permite al usuario pagar el importe en un plazo de 12 meses. De esta forma se realiza un cargo mensual durante todo el año.

¿Cómo evitar pagar comisiones anuales de tarjeta de crédito?

Existen algunas formas de evitar pagar la tarifa anual de su tarjeta. En este sentido, muchas instituciones ofrecen exención si el usuario gasta una determinada cantidad al mes. Por ejemplo, la tarjeta Santander SX, que restablece el coste acumulando R$100 en la factura.

Además, podemos mencionar la Latam Pass Itaucard, que promueve la exención al gastar R$1000. Además, existen muchas otras, como la tarjeta PAN, Azul, Porto Seguro y muchas más.

Estas instituciones pueden resultar interesantes para quienes utilizan la tarjeta mensualmente. Es decir, las personas que tengan un gasto mensual en la tarjeta de X importe pueden elegir uno de ellos, sin tener que pagar ninguna cuota anual.

De hecho, existen modelos en los que no es necesario pagar ninguna tarifa. La mayoría de ellas son tarjetas bancarias digitales. Entre ellos se encuentran Nubank, C6 Bank, Will Bank y muchos otros.

La característica principal es el hecho de que está controlado directamente por una aplicación, sin agencia física. Por lo tanto, las fintech no cobran ningún monto por su administración.

Esta opción puede resultar interesante para personas que no disponen de una determinada cantidad para comprometer mensualmente. De esta forma, no tendrás que preocuparte por utilizar plástico para realizar tus compras.

De hecho, estas tarjetas suelen ofrecer la misma cantidad de beneficios que las demás. Por ejemplo, la mayoría de ellos están acreditados por Mastercard o Visa. Por tanto, los usuarios podrán disfrutar de los beneficios de las banderas.

Entre ellos podemos mencionar los programas de puntos Surpreenda o Vai de visa. Con ellos las compras acumulan puntos, que pueden canjearse por descuentos en productos y servicios.

¿Vale la pena pagar una cuota anual diferente?

Entonces, para saber si vale o no pagar la cuota anual diferenciada, es necesario analizar algunos puntos. El primero de ellos es evaluar tu perfil de consumo. En otras palabras, ¿pagar la tarifa cobrada una sola vez comprometerá mucho tus ingresos o no?

Bueno, si no te comprometes, quizás la mejor alternativa sea saldar esta deuda. Esto se debe a que el monto cobrado en la anualidad diferenciada suele ser mayor que el de la tradicional.

Por eso, es importante poner todos tus ingresos en papel, de esta manera tendrás la respuesta con mayor precisión. Como decíamos anteriormente, es interesante consultar instituciones que ofrecen plásticos sin cobrar una tarifa anual. Si no lo usas mucho, podrían ser una buena opción.

Estas opciones suelen ofrecer lo que buscas sin cobrarte. Por ejemplo, si es solo para realizar pagos, transferencias, retiradas, etc., la mayoría de los plásticos pueden cubrir esta necesidad.

Sin embargo, si buscas un producto que ofrezca un beneficio específico, como puntos por viajes, etc., puede que tenga sentido pagar la tarifa. A menudo, lo que recibe a cambio puede compensar la cantidad gastada.

En conclusión, el pago puede merecer la pena o no dependiendo del propósito de la tarjeta. Por eso, nuestro principal consejo es que pienses bien cuál será su finalidad.

Además, es muy importante que antes de solicitar cualquiera de los servicios leas atentamente todos los requisitos y tarifas. De esta forma evitarás sorpresas desagradables, como cobros inesperados, etc.

Tarjetas de crédito sin cuota anual

¿Quiere evitar tarifas? Consulte esta publicación para conocer las mejores opciones de tarjetas de crédito sin tarifa anual

Sobre el autor / María Luisa Ishimoto

Revisado por / Júnior Aguiar

Editor(a) senior

Tendencias

¿Cómo pagar la factura de la tarjeta con Pix en C6 Bank?

Mira aquí el paso a paso para pagar la factura de tu tarjeta con Pix en C6 Bank y libera tu límite al instante, cómodamente, ¡compruébalo!

Continúe Leyendo

Cómo funciona la financiación de reformas Creditas

Descubre más sobre la financiación de reformas Creditas, la forma más sencilla y con las mejores tarifas para continuar con tu obra.

Continúe Leyendo

Cómo solicitar una tarjeta de crédito Itaucard MIT

Descubra cómo solicitar la tarjeta de crédito Itaucard MIT en línea, por teléfono o mediante la aplicación, y cómo ganar hasta R$20 mil al comprar un automóvil nuevo.

Continúe LeyendoTambién te puede interesar

Cómo solicitar una tarjeta Sicredi Mastercard Black

Conoce cómo solicitar la tarjeta Sicredi Mastercard Black online, por teléfono o a través de la aplicación, además de descubrir sus ventajas.

Continúe Leyendo

¿Cómo ahorrar en decoración del hogar? Descubre ahora 20 consejos que transformarán tu hogar

¿Quieres saber cómo ahorrar dinero en decoración del hogar? Si es así, ¡lee este texto y descubre algunos consejos increíbles que te ayudarán!

Continúe Leyendo

Descubre la máquina de tarjetas TapTon

Conoce la máquina de tarjetas TapTon y sorpréndete con sus beneficios: exención de tasas a la cobertura de pago nacional. ¡Verificar!

Continúe Leyendo